文章摘要

文章提出普通人投资应采用“防守反击”策略,避免直觉驱动的追涨杀跌,强调通过低风险偏好、长期趋势判断和策略纪律性对抗市场波动。核心方法包括选择低竞争领域、把握长期趋势、培养钝感力、建立投资预案,最终通过降低收益预期和系统化执行实现稳健收益。

• 🎣【到鱼少的地方钓鱼】:避开高换手率区域,选择低竞争策略,避免成为量化资金的猎物。

• 🌊【把握大势忽略细节】:聚焦指数长期趋势而非短期波动,通过定投与逃顶策略适应不同市场特性。

• 🛡️【钝感力对抗波动】:用迟钝态度过滤杂讯,通过组合配置与降低预期减少情绪化操作。

• 📋【预案应对突发】:建立宏观变量观察体系,制定交易预案避免临时慌乱决策。

• ⚔️【一招鲜策略突围】:坚持简单有效的超额收益方法(如低换手组合),把握阶段性机会。

• ⚖️【风险收益匹配】:普通人需降低收益预期,以防守型配置为基础,在安全边际内尝试反击。

一、错误反应模式

总有人相信,自己投资做得不够好,是因为反应不够快。

其实,一个没有经过投资专业训练的普通人,对市场变化的所有快速反应,不过是不同程度的恐惧与贪婪。

普通人的什么反应最快?直觉反应。有人要打你,你本能地躲避或用手挡住(这里强调普通人,因为受训练的专业人士并非这么反应,后面再说)。

最快的反应都是基于下丘脑的情绪反应,而非大脑的认知反应,是一种更古老的反应模型,因此优先级别也更高,它源自于我们祖先的两种最基本的需求——捕食猎物和逃避天敌。

捕食猎物带来的本能反应是兴奋,反应是进攻;逃避天敌带来的本能反应是恐惧,反应是逃跑,两种本能反应之所以优先级别最高,是因为机会稍纵即逝,需要快速反应,不能想一想。

普通人在投资中,同样遗传了这两种动物本能反应,市场发生剧烈波动时,要么恐惧反应被优先激发而卖出,要么类似捕猎的兴奋反应被优先激发而买入。

但是,适合这一类本能反应的环境往往很简单,对动物而言,食物就是食物,敌人就是敌人,然而越高级的动物,面对的环境也越复杂,天敌和猎物没有那么泾渭分明,如果产生误判,盲目的出击有可能会丧命,胡乱躲避不饿死也会累死。

同样,投资中真正的趋势性行情也非常少,绝大部分都是震荡行情,如果采用简单的追涨杀跌,很可能亏得连裤子都不剩。

实际上,在量化交易普及之后,就算是专业投资者,“快”也成了劣势,你再快,能快过电脑吗?所以“天下武功、唯快不破”这条路,已经被量化交易堵死了,人类主观投资唯一的方向就是往其他方向发展。

二、防守反击

有一句话叫“投资就是赚认知的钱”,这个话很对,但是我们想一想,如果一直是这样下去,那么市场会把认知能力普遍偏低的人淘汰掉,剩下的人,除了少数极优秀的人,认知能力都是差不多的平庸。股票市场是一个“人为刀俎,我为鱼肉”的市场,你的大部分直觉反应,刚好通往专业投资者的“刀俎”。

这句话可能不太中听,散户的学历普遍还是比较高的,财富也应该不低于平均水平,但是,投资上专业不专业,跟你在原行业多么优秀,没有什么关系,到了你不专业的投资领域中,如果还把自己放在一个“刀俎”的位置,就会被惩罚导致亏更多的钱。

在这样的市场,普遍投资者不如先把自己定位为“鱼肉”,去思考一个问题,如果第一反应大概率是错的,那么“刀俎”的正确反应应该是什么?

这就像足球小组赛中,弱队的目标总是逼平强队拿1分,通常采用“密集防守+快速反击”的战术,普通投资者在这个“人为刀俎,我为鱼肉”的世界里,也要学会“防守反击”的投资思维,我总结为四个:

1. 到鱼少的地方钓鱼

2. 找长期趋势

3. 钝感力

4. 一招鲜与反应预案

三、防守反击之一:到鱼少的地方钓鱼

狮子在捕猎成群角马时,会佯攻,刻意制造小范围骚动,此时角马会本能地群体恐慌逃跑,但跑动过程中容易发生撞击、落单、跑向死角,此时狮子选择从侧翼埋伏、围堵,把逃跑者逼进包围圈。

这就是利用猎物的“逃命反射”,导致其跑入更危险区域,用最小的代价捕获猎物。

当然,在投资中,市场波动并非专业投资者刻意发动,而是市场对各种消息的自发反应,被专业投资者捕捉,而创造出的超额收益的机会。

现在你是一只角马,如果你把本能反应直接暴露给狮子,你就是狮子今天的食物,如果是你的同伴因为本能反应而被吃掉,你就少了一个跟你争食物的对手。

有句话叫“到鱼多的地方钓鱼”,道理是不错,但问题在于,鱼多的地方,人也多,人类没有天敌,最危险的“天敌”就是人类自己,量化资金和游资大佬都喜欢到人多的地方钓鱼,因为他们根本不是来钓鱼的,而是来钓“钓鱼的”的。

人为刀俎,我为鱼肉,钓鱼首先要避免被人钓。

交易所以前曾经发布过一个活跃股指数,就是选前一期换手率最高的品种组成指数,结果几年间,从1000点跌到个位数,不再发布;A股还有一个经典的低频量化策略,选择上一个月换手率最少的若干只股票组成组合,每月轮换一次,年化收益率在15%以上,远高于大盘指数。

鱼少的地方,人也少,但鱼是会游的,而人少的地方,鱼自然会慢慢变多,你的收益主要集中在鱼由少变多的这个阶段。

到鱼少的地方钓鱼,这就是适合普通人投资理财的“防守反击法”的第一点。

四、防守反击之二:把握大势,忽略细节

市场能自然给你的收益,叫指数收益,比如股票指数的上涨,你能够超过市场的收益,叫超额收益。

对于专业投资者而言,“超额收益”更有意义,因为他们靠的是管理资金的规模、超额收益提升行业排名,从而带来奖金收入和行业声誉。

大部分的“超额收益”需要承担额外的风险,但机构投资者的风险收益通常是不对称的,如果拿不到超额收益,至少还有正常的薪水,专业投资者得到的利益,远远超过其承担的风险。

所以专业投资者更倾向于冒险,并非因为他们是天生赌徒,而是机构鼓励他们去冒险,常常看到All in一个赛道成王败寇的基金经理。

对于非专业的普通投资者而言,指数收益更重要,因为你的收益和亏损都来源于你投入的本金,风险收益比大部分时候都是对称的。

所以,对于非专业的普通投资者而言,指数的大趋势最重要。

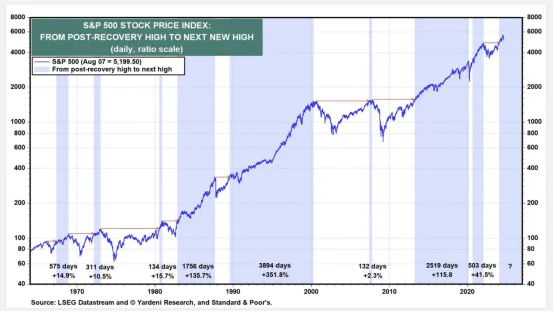

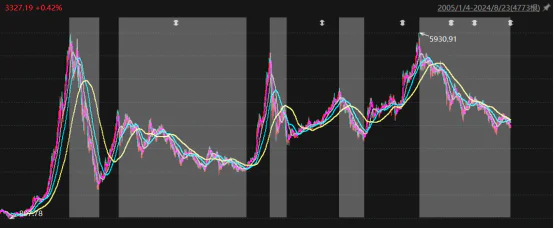

下图是标普500指数从1960年代中期至今60多年的走势,图中的阴影部分是不断创新高的部分,占比约45%;白色部分是超过20%的回撤(以收盘价计),及其后上涨但不创新高的时间,占比约55%。

总体上看,美股80%以上是牛市走势,可谓“漫长的牛市”。

在一个长期上涨的市场,普通投资者想要获得平均收益,只需要每期把多余的钱持续买入,持股不动,可以偶尔尝试一下在暴跌时,用其他稳健投资的钱抄底,因为符合指数的大趋势,但千万不要想逃顶,因为与指数的大趋势相背,一不小心就会踏空。

反观A股的沪深300趋势,“创新高、回撤期、回升期”这三种走势的占比分别为16%:47%:37%,这就导致A股整体呈“慢熊快牛”走势,且回撤期和回升期花样繁多,既有美式暴跌,也有中式阴跌,还有极度复杂的持续多年的波浪式下跌。

当然,A股长期趋势也是向上的,但总体上“波动大涨幅小”,对于这样的市场同样也可以定期定投,但逃顶就非常重要了,超过8%的收益,就要停止定投,超过10%就要减仓了。

普通投资者没有那么多专业的技巧和信息渠道,也没有那么多时间精力,也没有风险收益不对称的激励机制,最好的方法就是把握大势,忽略细节——这就是适合普通人投资理财的“防守反击法”的第二点。

五、防守反击之三:钝感力

看过《大空头》的读者一定记得那位Scion Capital的基金经理Michael Burry,他翻阅了大量没有人看的房贷合同,确认次级贷存在做空的机会,成为全美第一个做空次贷的人。问题就在于这个“第一个”,他太早下注了,足足在狂热的多方氛围中等待了三年,在投资人的压力下,不断降低宝贵的仓位,最终收益也大幅缩水。

在专业投资者中,看对了,但最终亏钱的例子可谓数不胜数,因为专业投资用的是别人的钱,对波动非常敏感,那么相对而言,“可以不敏感”,就成为了普通投资者的优势。

普通人投资理财不但不能快,反而要让自己慢下来。

有一种说法叫“钝感力”,迟钝的力量,指人对外界的信息不那么敏感,它可以让人不会总是处于神经紧张的状态,可以过滤掉一些杂讯,防止忙中出错。

巴菲特在给学生上课时,问了一个问题,如果一个股票现在20元,未来可能涨到40元,你买不买?同学们当然都说要买。

巴菲特又说,如果现在有一个可能的利空,股价可能先跌到10元,你还愿意现在买吗?大部分同学都不愿意现在买。

巴菲特说,我愿意。

道理很简单,就是赔率达到自己要求了,上涨空间大于下跌空间,为什么不买?为什么要等到那可能永远等不到的下跌之后再抄底?

把握你可以把握的趋势,忽略你无法把握的波动,这种“心大”的投资态度,对投资者有四点要求:

第一,钝感力来源于对大趋势的判断。

第二,钝感力需要合理的投资组合,用赚的钱补亏的钱。

第三,钝感力需要降低预期收益率。

最后,钝感力是一种人生态度。

最后一点很重要,“钝感力”强的人,往往有一种“精简主义”的人生态度,相信系统越简单,越不容易出错。

这就是适合普通人投资理财的“防守反击法”的第三点——钝感力。

六、防守反击之四:一招鲜与反应预案

当然,既然在自己的投资理财配置中加入较多的股票仓位,说明我们还是想要挑战一下超额收益。

长期而言(超过几十年),超额收益是很难的,不靠投资方法,只依赖部分天赋异禀的个体,比如巴菲特。

但在十几年内,持续超额收益的方法还是存在的。普通人想要挑战超额收益,也不是没有办法,比如形成自己的“一招鲜”。

2017年以前,持续投资于ST股是一个十几年跑出超额收益的方法;前面也说过一个简单的策略,选择上一个月换手率最少的若干只股票组成组合,每月轮换一次,近十几年化收益率在15%以上,远高于大盘指数。

关键在于坚持一个你认为不太复杂但有效的方法,就像我们平时说的“一招鲜,吃遍天”,虽然拉长到几十年,这些方法都会失效,失效时,会吞噬你之前的大部分超额收益(取决于你何时意识到方法失效),但十几年的超额收益积累,通常也能保住一部分。

超额收益的另一大条件是减少错误的反应。

我在《复利的第一大杀手,很多人都理解错了》一文说,波动率是复利的第一大杀手,而普通投资者波动率最大的原因就是在市场剧烈变化时,出现了错误的应对,就是一开始说的问题。

普通投资者的“错误反应”,除了本能的恐慌与贪婪之外,还有逃避现实,不愿止损,以及证实偏差,只相信符合自己观点的内容。

要避免这些倾向,就需要事前建立一个简单的“反应模式框架”,你不需要对“所有事情”都反应,而要有自己的观察体系。

普通投资者以指数ETF和大类资产为主,相比个股投资,真正需要反应的因素非常少,都是一些宏观和中观的因素。

比如我分析的变量就是两类,一类是经济景气度类数据,包括经济增长、就业、物价数据,另一类是经济政策类数据,包括利率、财政收支、债务等等。

构建自己的“反应预案”,就像军队打仗前有“应急预案”,投资也要有:

如果美联储刚刚降息,该买什么?如果持续降息,该买什么?

如果经济数据有初步衰退迹象,什么资产此时最好?

……

有预案,就不会在变化来临时慌乱交易,高手的“正确反应”,同样来自别人情绪最激烈时,他们最冷静的时候。

这就是适合普通人投资理财的“防守反击法”的第四点——一招鲜与反应预案。

最后总结一下本文的“防守反击”的战术——以及它为什么叫“防守反击”:

1. 降低收益率要求:先预设一个比较低的收益目标,比如6%+(逼平得1分);

2. 长期投资组合:设计一个达到这个目标的长期持有的资产组合,要求较高的确定性(收缩防线到后半场);

3. 坚持执行:定期微调品种和比例,确保这个较低的收益目标能实现(不拼天赋拼执行);

4. 一招鲜:努力尝试自己的“一招鲜”,以提升收益率(拼定位球);

5. 等待市场出状况时的预案:设计应对市场剧烈变化时的预案,在对手犯错的时候,提升收益率(一旦断球,快速反击)。

本文来自微信公众号:人神共奋 (ID:tongyipaocha),作者:思想钢印,题图来自:AI生成

https://www.huxiu.com/article/4401365.html

0